选错养老金,少赚50万?!澳洲华人,你应该怎样打理自己的养老金?

2019年1月10日,澳洲生产力委员会(Productivity Commission)发布了最新的年度养老金报告。在这一报告中,委员会根据大量数据得出结论:

如果一个上班族选择了一家表现不够好的养老金企业,那么到退休的时候,他的养老金收益可能会减少整整50万。

因此,该委员会强烈建议,当澳洲人开始工作的时候,联邦政府应该向他们提供一张清单,上面列出10家表现最好的养老金,供他们从中选择。

然而,反对党工党提出了不同意见,他们认为此举会导致养老金行业竞争减少、某些企业一家独大,不利于行业发展。

围绕养老金行业不断开展的种种辩论、调查和立法,在澳洲,都是极为常见的话题。

养老金迷雾

澳洲的养老金行业,吸收着政府对所有劳动者的“强制性”储蓄,资金池极为庞大却又不够透明,一直笼罩着众多的迷雾。

2018年上旬,澳洲联邦银行(Commonwealth Bank)和澳洲国民银行(NAB)这两家澳洲“四大”银行,相继被爆出向已经去世的客户继续收取养老金管理费的丑闻。随后,澳洲最大的财富管理企业AMP的养老金部门也被发现了严重的欺诈行为,AMP承认自己对并未提供的服务也照样收费,并曾经20次向澳大利亚证券与投资委员会(ASIC)撒谎。

此外,养老金种类繁杂,常常令普通人眼花缭乱:零售养老金、行业养老金、公共部门养老金、公司养老金和自管养老金等等……它们规则不一、各有利弊,让人难以抉择。

再加上今年的养老金报告指出,不同养老金公司之间差异如此之大,甚至可能导致澳洲人退休时少赚整整50万,围绕着养老金的迷雾,似乎更加浓重了。

养老金到底有多重要?

对于澳洲政府来说,养老金是整个国家养老制度极为重要的一环,直接关系着社会的安定。

对于养老金企业来说,数额巨大的养老金资金、以及随之而来的高昂管理费用,是令他们垂涎不已、为之争斗不休的市场份额。

对于个人来说, “养老金”固然重要,但“养老”本身则更为重要。如果你认为养老金将是你退休后最主要的收入来源,那么你需要知道的一个事实是:你的“养老金”很可能并不够你“养老”。

我们能做些什么?

- 合并所有的养老金

我们中的许多人都不会一生只在一家公司工作,因此,你的名下很有可能有数个养老金账户。

如果你也有这样的情况,那最好将这些养老金合并起来,放进同一个基金。因为每家基金都会独立收取管理费、保险费等费用,同时重复支付好几笔费用实在是不怎么划算。

在你合并养老金之前,可以查询一下表现最好的养老金,确保你最后选择的那家是最合适你的。澳大利亚证券与投资委员会(ASIC)建议人们在做决定之前,至少应查看养老金过往5年的表现,而不仅仅是最近一年的。

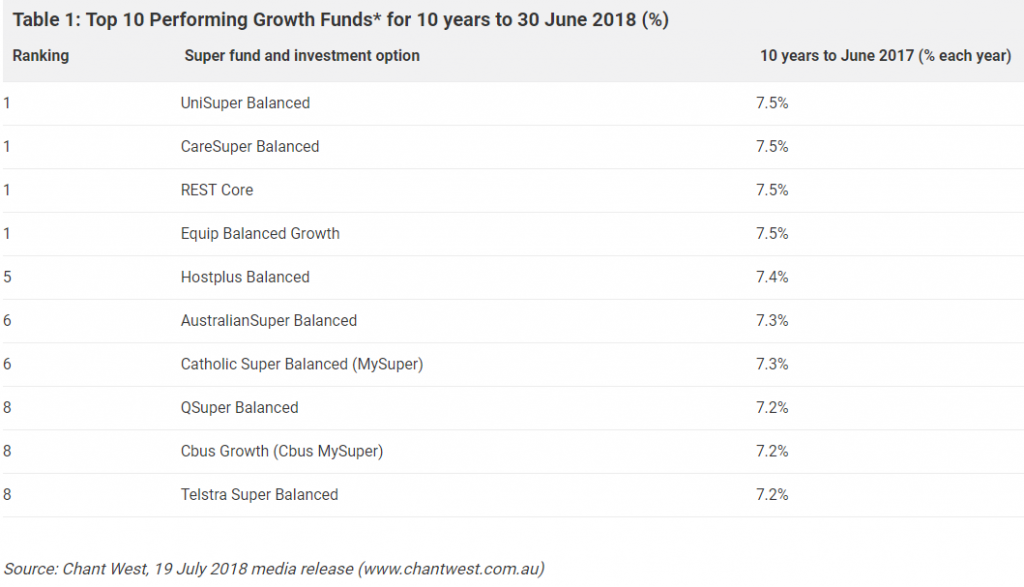

附:截至2018年6月的10年中表现最好的10家养老金

图:superguide.com.au

- 定制自己的养老金增值策略

当然,把所有的养老金放进同一支基金并不代表着你“把鸡蛋放进一个篮子里”。

养老金的本质是一种保险+投资基金,绝大多数养老金都允许你亲自管理资金分配。你可以为自己的养老金设定一个增值策略——配置高风险高回报的项目,或者低风险低回报的项目,或者两者兼有。

同时,对于养老金中的保险项目,你也可以仔细阅读一下那些默认的保险条款,移除一些对现阶段的你不太适用的项目,或者你已经被其他保险很好地保障了的项目,从而最大化地利用你的养老金达到财富增值的目标。

- 拓展其他积累养老资金的渠道

养老金固然重要,但如前文所说,把自己的退休生活全部寄希望于养老金是不太现实的。除了妥善地打理养老金之外,为了能够过上30、40年乃至更久的舒适退休生活,你还需要在年轻时就积极地拓展其他积累财富的渠道,为自己挣够养老的资金。

哪些渠道能积累财富呢?概括起来,无非是“开源节流”。

“节流” – 储蓄

如果你是个“月光族”,把工资花得一分不剩,那要去哪里搞到积累财富的“第一桶金”呢?因此,尽可能地储蓄,是积累财富的第一步。在澳洲,你可以试试这些能够帮你有效存钱的小技巧:

- 将储蓄金额自动转入另一个账户

你是不是常常下定决心要存钱,却以失败告终?其实,你可以给自己设定一个每周或每月存钱的目标,并在银行账户里设定好,每次一发工资,就自动把这笔储蓄金额转进另一个账户——有点类似养老金的“强制储蓄”。

- 将银行卡的pay pass改为输入密码

“哔”一下银行卡、拿着东西就走,澳洲的pay pass体系固然无比方便,但它可能会给你一种“东西不要钱”的错觉,也让你在不知不觉中花掉很多钱。“输密码”这个过程往往会让你对花掉的金额有更深的印象,也就能在花钱时更谨慎、更“心疼”。

- 将账单设置为自动付清

现代人的日常生活非常繁忙,大家都忘性很大。邮箱里的账单收了一摞,却常常忘记了付款,导致最后被罚款。不如把所有常用的账单都设成自动付款,避免“滞纳金”这种既闹心又毫无意义的支出。

“开源” – 投资

当我们手中有了一笔储蓄时,我们就要想办法去让“钱生钱”,从而达到积累财富的目的。对于澳洲的上班族来说,可以试着去做这些事:

- 给你的房贷做贷款重组

对于有房屋贷款的人来说,时常关注下自己贷款还有哪些改善空间,是一个能为自己增加财务灵活度的好习惯。

一位优秀的贷款经纪人可以通过贷款重组为你创造不少财富。无论是将你的房贷换至利率更好的产品、将房屋增值部分变现、还是和其他贷款打包,都无疑能帮你显著改善财务状况。

- 选择适合自己的投资产品

对于平时还需要工作、精力有限的上班族来说,选择合适的投资对象,是非常重要的。理想状态下,适合上班族的投资产品应该至少具有这几个特点:不需付出太多时间和精力、有很强的抗风险能力、能带来持续且规律的回报、并且有长期的可靠市场记录。

这也是为什么,在Ironfish亚太集团,我们非常确信,长线房产投资是一种极为适合绝大多数澳洲人的投资方式。澳洲房产有着100年以上的政府记录、由于人口不断增长而具有长期的稀缺性、能带来稳定的租金收入;此外,澳洲房产还易于使用杠杆、风险相对较低,不会像股票或生意那样,可能让投资者赔得“血本无归”。

- 找到一位优秀的导师

人们在投资这件事上常常有一个“盲区”:误认为投资是一件不需要学习的事情,或者是可以自学成才的事情。许多人都清楚地知道,学游泳、学钢琴、学高尔夫……都需要先找一个教练,那么同理,学习如何打理自己一生的积蓄,当然更需要一个经验丰富的人来指导。

在Ironfish亚太集团,我们的许多投资策略师自己就是坐拥价值数百万甚至上千万房产投资组合的成功投资人士,他们在数轮市场周期中积攒了丰富的经验,非常愿意帮助其他投资者实现他们的财富目标、拥有更加美满的生活。不论你是首次置业者、还是房产投资者,亚太集团的投资策略师都会从“财富人生”的策略性角度,来贴心帮助你购买房产。

关注养老,从今天开始

对于在澳洲的华人来说——尤其是第一代移民——面对着与中国完全不同的养老文化与养老体系,难免会感到无所适从。许多人不但没有为自己的退休生活做足准备,甚至可能根本就没意识到自己其实处于准备不足的状态。

有些人只信任自己的现金收入和存款,但如果不积极、智慧地投资的话,这些辛苦钱只会随着时间的推移而静静地在银行里贬值。

有些人则认为澳洲是“高福利国家”,完全寄希望于养老金和社会福利,但当你真正为此做过一番研究和计算之后,你就会发现,这一切其实只能保证你勉强挤进温饱线。

我们每个人都有老去的那一天,这是无法反抗的自然规律。但我们可以做的,是从年轻时就为自己做足准备,这样,当那一天到来时,我们依然能够优雅从容。

投资澳洲房产

在Ironfish亚太集团,我们致力于唤起人们对于自己的财务状况和退休生活的关注,希望所有澳洲人都能拥有充实幸福的晚年生活。

在过去的13年中,我们帮助成千上万名客户建立并长期持有房产投资组合,使他们实现了财富的积累与飞跃,从而为富足、安康的退休生活打下了坚实的基础。

想知道我们可以怎样通过打造房产投资组合来改善你的退休生活吗?今天就预约一次免费咨询吧!